九丰能源IPO:毛利率连续三年下降 套保去年亏1.

财经讯 近日,曾被终止审查的九丰能源再一次开始上交所IPO冲关之路,保荐机构为中金公司,据悉九丰能源本次拟发行不超过12000万股,不超过发行后总股本的25%。

值得一提的是,公司毛利率连年走低,销售净利率和净资产收益率较低,涉及套期保值业务存在较大风险,其中去年套保亏损达1.48亿元。2016-2018年以及2019年上半年,公司各期净利润分别为3.55亿元、3.65亿元、1.86亿元和1.67亿元,套保损益金额分别为1312.66 万元、-3524.89 万元、-1.48亿元和-441.85 万元;毛利率分别为12.24%、9.89%、7.92%和7.81%。

第一大业务LPG销量和利差持续下降

九丰能源是国内专注于燃气产业中游及终端领域的大型清洁能源综合服务提供商,经营产品包括液化石油气(LPG)、液化天然气(LNG)等清洁能源以及甲醇、二甲醚(DME)等化工产品,主要应用于燃气发电、工业燃料、城镇燃气、汽车燃料、化工原料等领域,并为客户提供优质的国际能源供应及整体应用解决方案。

首先看一下九丰能源的盈利模式。

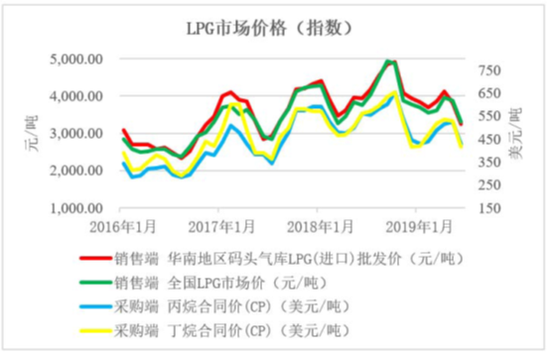

九丰能源经营的化工产品,除在营业收入中占比较小的二甲醚主要是外采的甲醇自加工而来,其他化工产品基本来自于外采,尤其是主营产品为LPG、LNG,采购主要来源于国际市场,采购定价主要挂钩国际市场指数,而销售则主要是国内客户,价格也是随行就市,定价权并不在九丰能源。

简言之,九丰能源的盈利模式就是赚取进销两端的差价,风险也就主要来源于进销价格的倒挂。

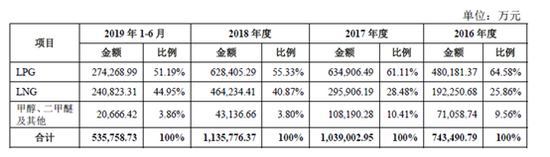

接下来看一下报告期内九丰能源的经营表现。报告期内,九丰能源主营业务收入占营业收入的比例超过98%。

从主营业务结构来看,第一大业务LPG和第三大业务甲醇、二甲醚及其他的占比报告期内持续下降,而第二大业务LNG则持续提升,显示九丰能源发力LNG的意图,或许很快LNG就将提升成第一大业务。

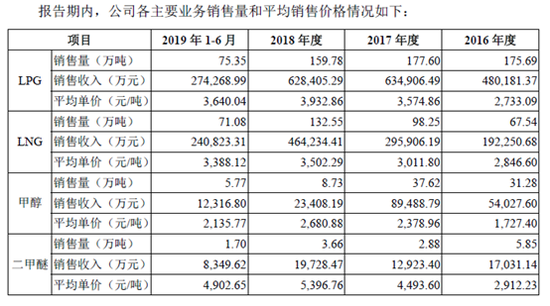

从绝对规模来看,2016-2018年及2019年1-6月,LPG分别实现营业收入48.02亿元、63.49亿元、62.84亿元和27.43亿元,2016-2018年同比变动分别为-15.67%、32.22%和-1.02%。不过进一步细分其销售量和单价来看,销售量并没有增长,反而从2018年度开始下滑,这是由于其一方面主动出清广九燃气名下储灌站等经营网点,另一方面是随着电动汽车的推行,公司LPG加气站业务有所下滑;而价格由于商品性质的特殊性,采销两端价格更多是随行就市,所以价格影响收入的同时也会影响成本,对赚取价差的九丰能源来说,或许放到下文毛利率处讨论更加合理。

同期LNG收入分别为19.23亿元、29.59亿元、46.42亿元和24.08亿元,2016-2018年同比变动分别为17.53%、53.92%、56.89%,与占比一样,LNG的绝对规模也在快速增长。

从销售量和单价的进一步细分来看,LNG的销售量也是一直保持着上升态势。这源于近年来,受政府节能减排政策和能源结构调整的影响,国内天然气需求增长较快,而九丰能源系华南地区为数不多的具有LNG接收仓储能力码头的公司之一,具备较强的市场竞争力,能够充分把握市场增长机遇,其与马石油、ENI等签署了长期采购协议,为稳定的采购供应奠定了基础,使公司的销售量快速增长,2017年和2018年公司LNG销售量分别较上期增长45.47%、34.91%。

随着我国城市化及工业化进程的加快,节能减排和环境保护力度的加强,LNG的销售量有望保持持续增长。单价则同LPG一样,放到下文毛利率处讨论。

报告期内,九丰能源甲醇、二甲醚及其他产品的主营业务收入分别为7.11亿元、10.82亿元、4.31亿元和2.07亿元,销售量分别为37.13万吨、41.91万吨、12.39万吨和7.47万吨,九丰能源的甲醇、二甲醚及其他产品整体业务规模较小,非其核心产品。而且其甲醇的市场份额较小,且属于毛利较低的业务,对价格较为敏感,2017年甲醇市场价格大幅上涨并达到高位后于2018年初震荡下跌,虽然2018年第二、三季度受下游烯烃需求增加等因素影响,甲醇价格有所上涨,但由于2018年第四季度原油价格大幅下跌导致甲醇市场价格再次下跌,并使公司甲醇业务出现亏损,在此行情下,公司为降低经营风险,减少了甲醇业务量,使公司2018年甲醇、二甲醚及其他产品的销售量、销售收入分别较上期减少70.44%、60.13%。

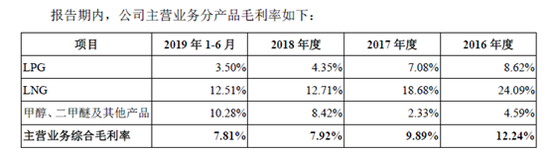

毛利率来看,2016年-2018年以及2019年上半年,九丰能源主营业务综合毛利率分别为12.24%、9.89%、7.92%和7.81%,报告期内主营业务综合毛利率呈下降趋势。

细分来看,只有甲醇、二甲醚及其他产品的毛利率在上升,但其占比较小对主营影响不大,重要的是第一大业务LPG和第二个业务LNG的毛利率表现,不过从两者报告期的毛利率变动趋势来看,持续的下滑是主旋律。

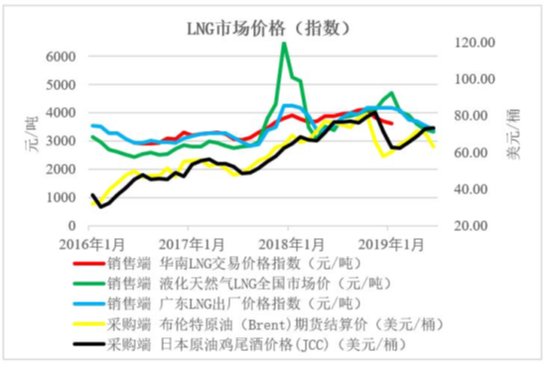

根据预披露招股说明书称,主要原因其实是随着行业的发展和国家主动推进市场化价格,国内销售价格与国际采购价格的联动性在增强。

而从九丰能源的LPG和LNG毛利率变化来看,国内销售价格与国际采购价格更多的是缩小了利差,降低了九丰能源的毛利率,当然一定程度上也降低了未来利差倒挂的风险。

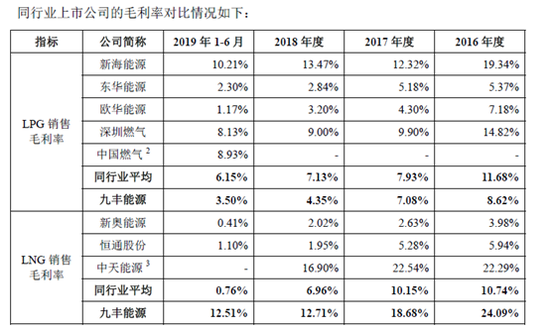

对比同行来看,九丰能源的LPG销售毛利率及LNG销售毛利率与行业毛利率变动趋势一致,均呈现逐年下降趋势,主要系公司及同行业可比上市公司的采购端受到国际原油价格指数整体上扬趋势的影响。此外,由于其对自身业务结构的调整及电动汽车政策的推行,2018年及2019年1-6月,LPG业务中毛利率较高的零售业务和加气站业务占比下降,使得其LPG毛利率进一步下降。

由于上述同行业上市公司的业务结构、业务模式及经营区域与九丰能源存在一定差异,因此同类业务的毛利率水平也有所不同。通常面向下游终端用户零售为主的公司相比面向批发商销售为主的公司有更高的毛利率,如新海能源和深圳燃气LPG业务中面向终端零售客户的瓶装石油气销售毛利率相对较高,所以其LPG业务的销售毛利率高于公司LPG业务毛利率。此外,全产业链经营的公司通常也拥有更高的毛利率,如中天能源因在海外拥有自有气田,其LNG的销售毛利率高于公司LNG业务毛利率水平。而同行业可比公司新奥能源的LNG业务毛利率较低,主要为报告期内该部分业务系自境内采购管道气进行液化后,通过槽车运转卖给客户所致;恒通股份主要向中国石化的LNG接收站进行LNG的采购与贸易,采购与销售价差空间相对较窄,导致毛利率水平相对较低。

除毛利率的持续走低外,九丰能源的销售净利率和净资产收益率也并不高,2016年-2018年以及2019年上半年,销售净利率分别为4.75%、3.49%、1.62%和3.09%,摊薄净资产收益率则为56.18%、19.68%、9.06%和8.32%,持续降低。

套保存较大风险

由于九丰能源的上游采购主要来源于国际市场,采购结算货币主要为美元,且主营的LPG和LNG都是大宗商品,所以按照行业惯例,为了消除汇率和大宗商品价格波动带来的风险,会进行远期购汇、买卖期货等对冲操作,但是需要注意的是,很多案例来看,作为对冲风险的工具,由于其高杠杆的高风险特性,如果操作不当,可能会导致巨大损失,甚至有击垮一家公司的威力。

从九丰能源的披露来看,其主要通过信用证等进口融资方式向国际供应商采购LPG及LNG等产品,融资期限一般为3个月到6个月不等,在还款前若人民币贬值将导致公司形成一定金额的汇兑损失。

报告期内,九丰能源的汇兑损失(收益)分别为5358.00万元、-6361.65万元、5188.91万元和-762.81万元,汇兑损益的绝对金额占当期净利润的比例分别为15.09%、17.43%、27.85%和4.56%,对净利润显然有着重要的影响。

正如其招股说明书披露,尽管公司在国际采购环节为锁定汇率会执行部分远期购汇操作,但仍然难以完全消除各类政治、市场变化引致的美元汇率波动对采购成本和汇兑损益的影响,尤其在国际政治经济局势不稳定的情况下,若美元形成较长时间内的单边持续、快速升值趋势,公司将面临采购成本和汇兑损失增加或国际采购无法正常开展的风险。

除了汇率之外,还有投资收益和公允价值变动损益披露的套期保值业务带来的损益。报告期内,九丰能源计入处置以公允价值计量且其变动计入当期损益的金融资产取得的投资收益,系处置因套期保值业务买入的原油期货、锁汇衍生产品等产生的投资收益,公司2016-2018年以及2019年上半年,套保损益金额分别1312.66 万元、-3524.89 万元、-1.48亿元和-441.85 万元。

据报告披露,2018年损失金额较大,主要原因系自2016年初至2018年三季度国际原油价格呈现持续震荡上扬态势,公司买入看涨期货产品以期对冲原油价格继续上涨而带来的2018 年四季度供暖季LNG采购成本大幅上涨风险,然而受国际政治和经济形势变化等多重因素影响,2018 年第四季度油价出现急速大幅下跌,公司期货产品提前平仓产生大额一次性损失。

公司2016-2018年以及2019年上半年,公允价值变动损益金额分别为130.68 万元、-393.69 万元、-1737.59万元和1706.25 万元,主要也是来着锁汇产品和套期保值工具的浮盈或浮亏。

从金额来看,金融工具带来的影响确实十分重大,是不容忽视的风险,但也从另一方面反映了其对于对冲外汇市场汇率波动风险和大宗商品市场价格波动风险的必要性,不过作为对冲工具而不是获利工具的核心应该是基于已有业务的风险敞口,进行的风险对冲,所以对冲工具的管理应该从属于业务,并且是等量或者近似的金额。

值得一提的是,根据九丰能源在招股说明书中披露的非经常性损益来看,其中除同公司正常经营业务相关的有效套期保值业务外,持有交易性金融资产、交易性金融负债产生的公允价值变动损益,以及处置交易性金融资产、交易性金融负债和可供出售金融资产取得的投资收益,2016-2018年以及2019年上半年分别为1443.34万元、-3875.70万元、-16495.97万元和1264.40万元。(财经上市公司研究院 逆舟)

财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)