铁矿石2020年:供应增量大过需求增量 价格或前高

摘要

2020年全球铁矿石增量约6000万吨,印度矿产量释放不确定性较大

2020年全球主要矿山产量增加量约为6900万吨。需注意的是:第一,从矿山发运和复产节奏看,一季度淡水河谷发货量约为7000万吨,处于偏低水平;且其复产的产能体现到产量可能在2020年下半年。第二,印度受矿山租约到期影响,2020年铁矿石产量存在一定不确定性,2020年印度铁矿石产量或有减量。第三,主要矿山的6900万吨增量是在矿山复产和发运理想状态下增量,实际中增量大概率会有折扣。综上分析,扣除各项减量,预计2020年国外铁矿石增量为4900万吨左右,且体现为前轻后重的形态。内矿方面,根据Mysteel分析,2020国内铁精粉产量或达到2.8亿吨,较2019年增加大约为1100万吨。综合分析,预计2020年全球铁矿石产量增量大约6000万吨左右。

2020年全球生铁产量增加约2000万吨

2019年,发达经济体高炉生铁产量出现一定减量,而印度、伊朗、越南、印尼等国家有部分钢铁项目投产,其高炉生铁产量小幅增加,预计2020年国外生铁产量小幅增加。从中国钢铁产能新建和退出产能具体情况分析,预计2020年中国生铁产量增量为1200万吨。综合分析,预计2020年全球生铁增量大约2000万吨。

2020年铁矿石市场供大于求,价格重心下移,前高后低

2020年全球铁矿石供给增量大约6000万吨,而全球生铁增量为2000万吨左右,对应铁矿石需求增量在3500万吨左右,铁矿石供给增量大于需求增量。考虑到矿山发运节奏和复产计划,2020年上半年铁矿石供给偏紧,下半年逐步宽松。因此,铁矿石价格或前高后低,价格高点或出现在二季度,价格区间为65美元/吨至105美元/吨之间。

2019年行情回顾

1.2019年铁矿石期货表现较为强势

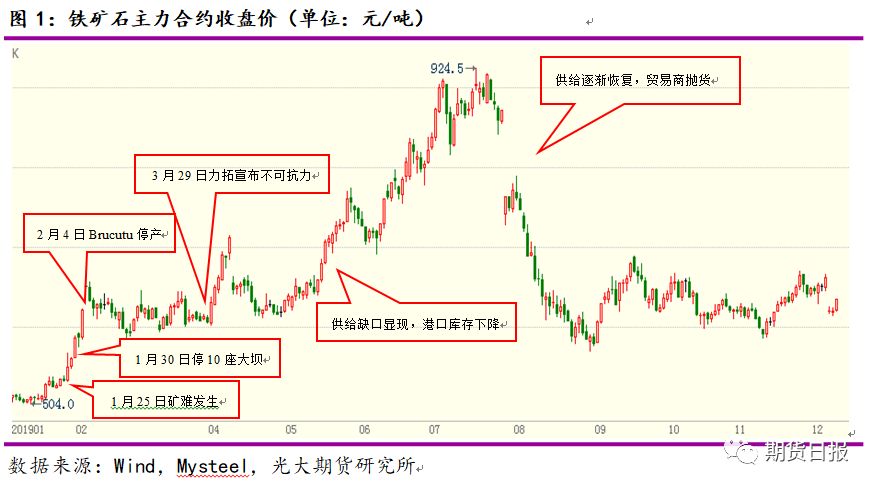

2019年铁矿石盘面表现较为强势,铁矿石价格表现强势原因除了需求增加外,更直接的原因是铁矿石供给端出现减量所导致。1月25日,淡水河谷Feijao矿区尾坝矿垮塌,造成重大财产损失与人员伤亡。事故发生后,淡水河谷相继关停了10座上游式水坝、Brucutu矿区、Timbopeba矿区、Alegria矿山等矿区,影响产量9300万吨左右。3月底,受飓风Veronica影响,澳洲铁矿石发货量减少1700万吨左右。受供给端减量的影响,港口库存持续下降,驱动铁矿石价格一路上涨,盘面高点达到924.5元/吨。7月中下旬,由于部分矿山复产发运,铁矿石供给缺口逐渐弥补,铁矿石供需矛盾转变,铁矿石价格高位回落。

2.合约价差

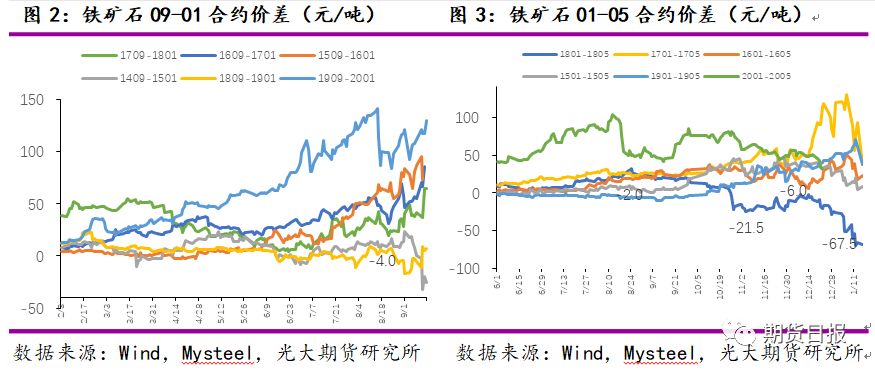

1909—2001合约价差持续扩大。达到新高232元/吨的价差。2001-2005合约价差逐渐收缩,从102元/吨价差收到30元/吨左右。合约价差的变化反应了不同时期铁矿石供需矛盾与预期的变化。

3.基差

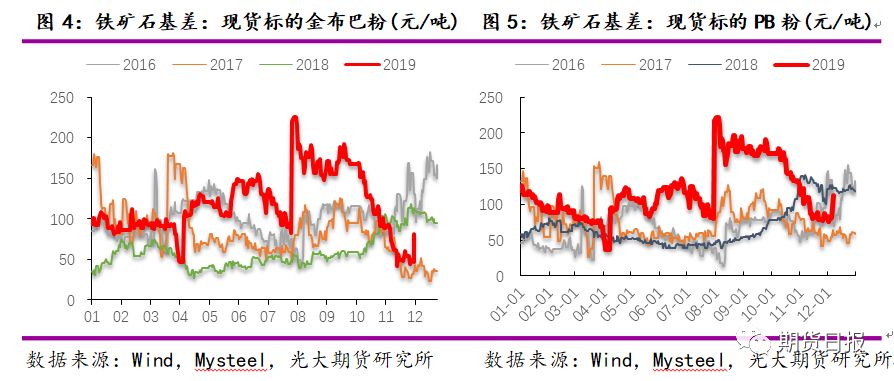

1905合约为主力合约时,铁矿石基差处于正常范围。8月初,当1909合约成为主力合约时,铁矿石基差偏大,以日照港金布巴粉为标的的铁矿石基差高点在225元/吨左右,后期逐渐回落。

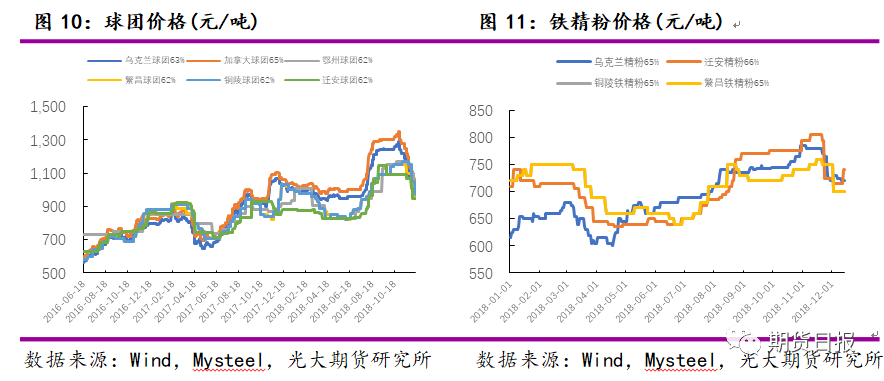

4.现货价格

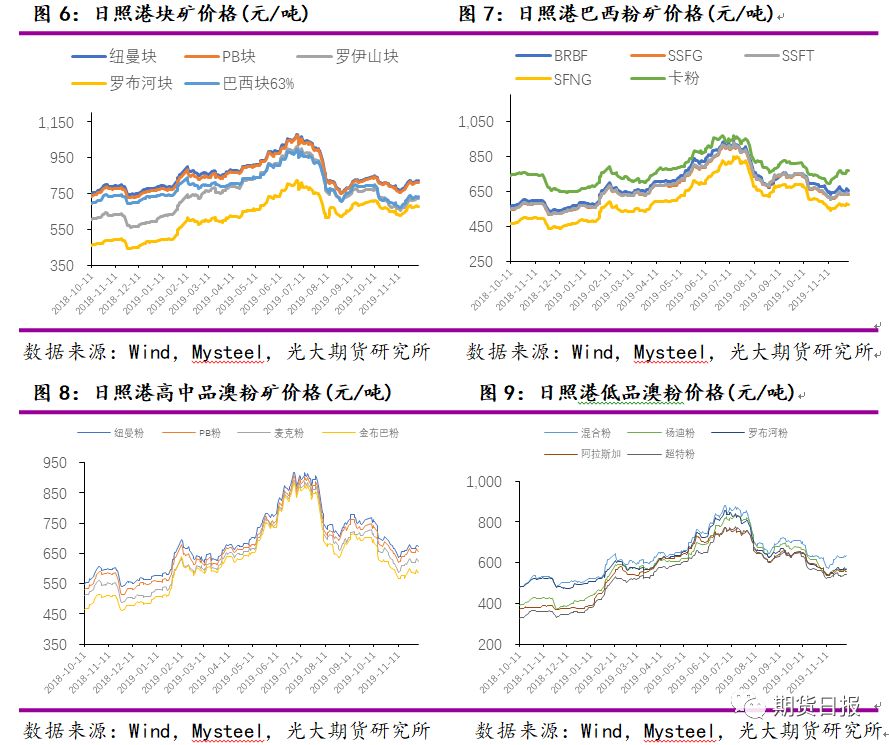

铁矿石现货价格走势和盘面相似。矿难发生后,现货价格持续上涨,在7月中旬达到年内高点。日照港卡粉高点值968元/吨、PB粉高点值906元/吨、超特粉高点值770元/吨。7月下旬,由于部分矿区复产,铁矿石供给缺口得到弥补,铁矿石供需矛盾转变,部分贸易商开始抛货,导致现货价格快速回落。从变化幅度来看,精粉、球团价格变化相对平稳,而中高品位粉矿价格变化幅度相对剧烈。

5.品种价差

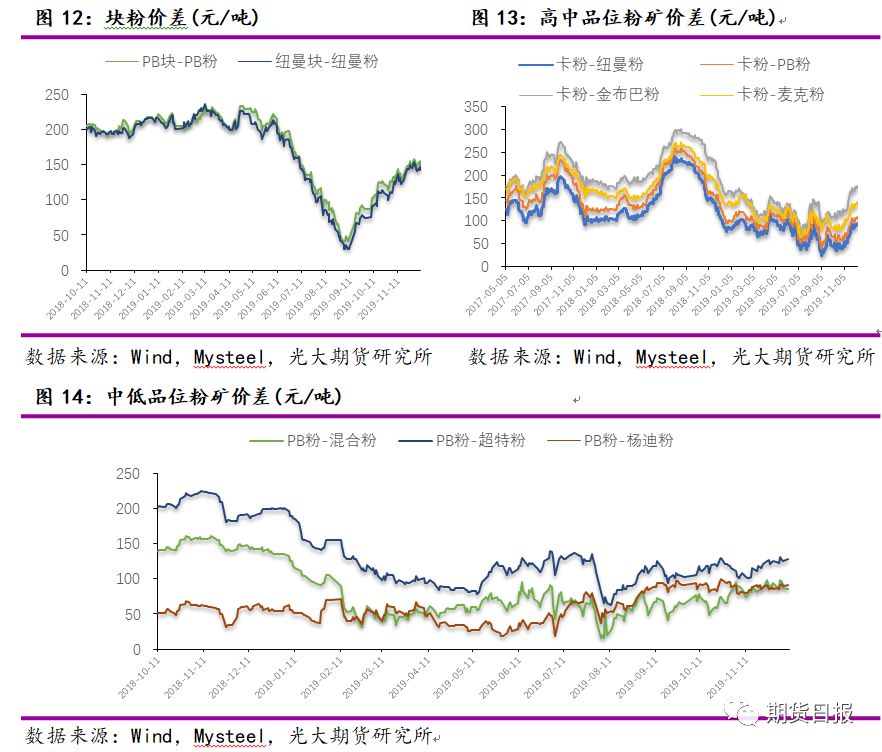

块粉价差:1月到6月块粉价差在高位振荡,6月到9月中旬,块粉价差持续回落,从6月份高点222元/吨回落到43元/吨。块粉价差回落说明块矿溢价走弱,也侧面反映了此期间环保限产力度较弱。9月份后,由于环保限产政策加强,块粉价差止跌反弹,当前PB块粉价差在150元/吨附近。

高中品位粉矿价差:2019年高中品位粉矿价差基本处于区间震荡状态,高中品粉矿价差变化与钢厂利润变化相关性较高,进入11月份后,成材价格走高,钢厂利润回升,带动高中品位粉矿价格回升,当前卡粉—PB粉价差在110元/吨左右。

中低品位粉矿价差:2019年中低品位粉矿价差处于区间震荡的状态,其中PB粉—超特粉价差范围为80—120元/吨左右,考虑到后期钢厂利润水平下降及低品粉矿供给增加,预计2020年中低品粉矿价差处于收缩过程。

铁矿石供给

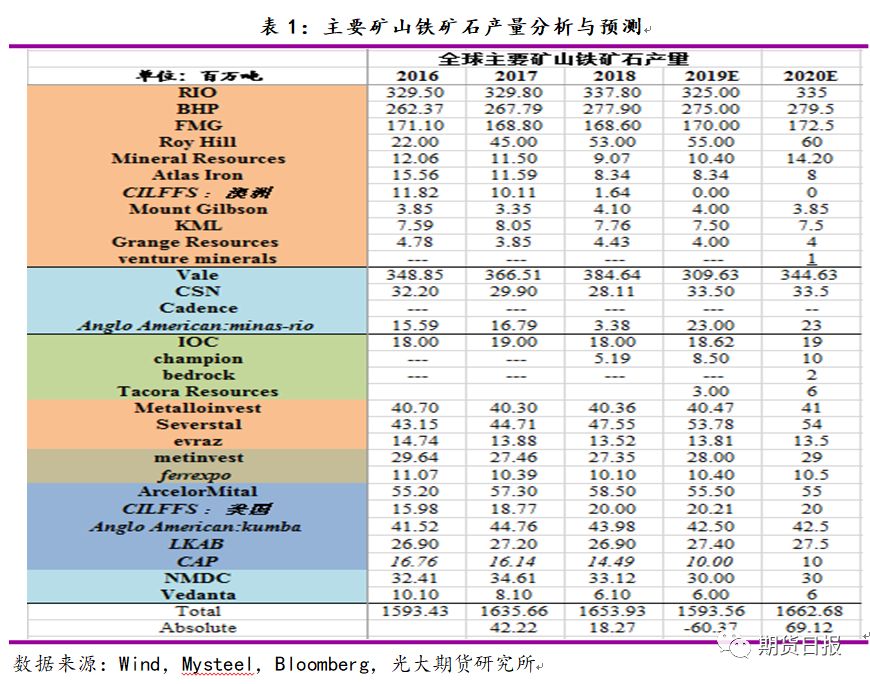

1.全球主要矿山产量分析与预测

2020年全球主要矿山铁矿石产量增量约为6900万吨。其中Vale大约增加3500万吨,RIO大约增加1000万吨, BHP大约增加450万吨, Roy Hill大约增加500万吨,Mineral Resources大约增加380万吨,champion大约增加150万吨,bedrock大约增加200万吨。整体上看,新增产能并不多,增量以复产为主。

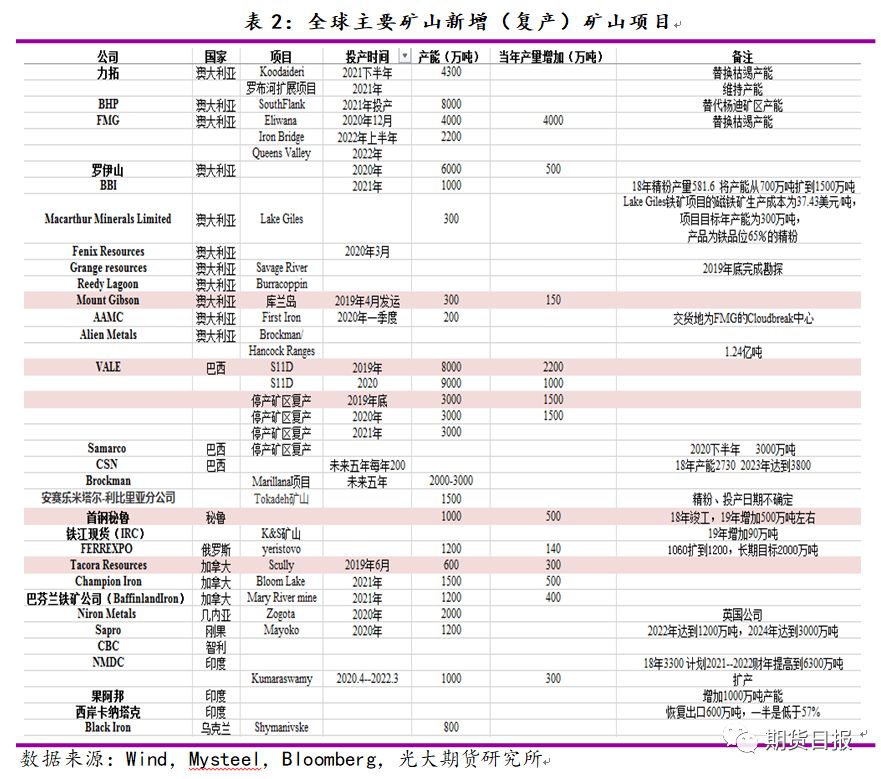

2. 全球主要矿山的新增产能(复产)项目

2019年投产(复产)矿山项目主要有Mount Gibson库兰岛项目,产量增加150万吨左右;VALE的S11D地区增产,产量增加2200万吨左右;首钢秘鲁矿山项目投产,产量增加500万吨;Tacora Resources的Scully矿山,产量增加300万吨。2020年投产(复产)的项目并不多,主要为VALE的SIID增产1000万吨和停产矿区3000万吨产能的复产。FMG的Eliwana 矿山预计2020年12月投产。

3. 澳大利亚铁矿石出口情况

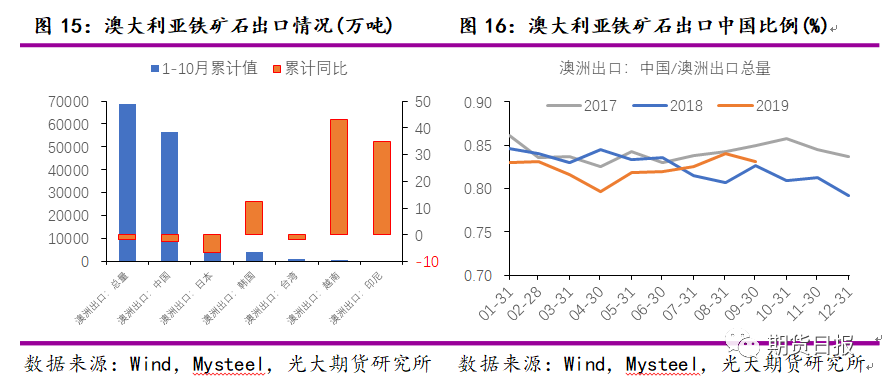

2019年1—10月,澳大利亚供出口铁矿石6.86亿吨,同比下降1.81%。其中出口到中国的量为5.65亿吨,占比82.28%,同比下降2.55%。出口到日本的量为5117万吨,同比下降6.53%。出口到韩国的量为4376.6万吨,同比增加12.47%。出口到台湾的量为1254.8万吨,同比下降1.79%。出口到越南的量为484.2万吨,同比增加43.22%。出口到印尼的量为292.7万吨,同比增加34.82%。

4. 巴西铁矿石出口情况

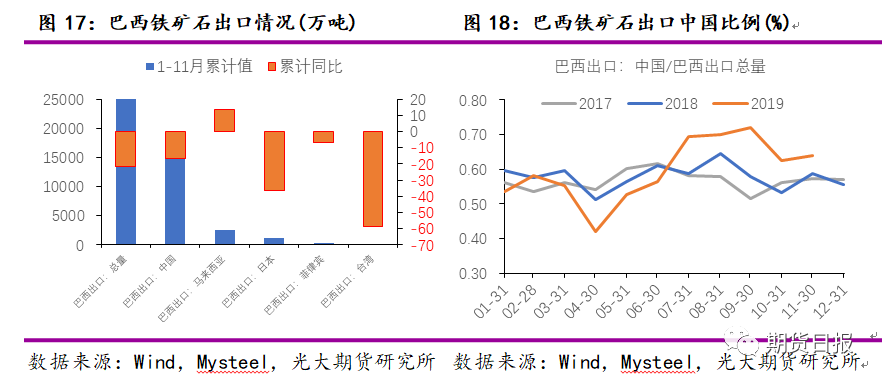

2019年1—11月,巴西供出口铁矿石2.83亿吨,同比下降21.39%,巴西出口量大幅下降原因是淡水河谷矿难导致产量下降。其中出口到中国的量为1.73亿吨,同比下降16.77%,出口到中国量占比为61.2%。出口到马来西亚的量为2465.6万吨,同比增加13.76%。出口到日本的量为1184.75万吨,同比下降36.22%。出口到菲律宾的量为247.8万吨,同比下降7.09%。出口到台湾的量为133.6万吨,同比下降58.55%。

5. 中国从主要非主流国家进口情况

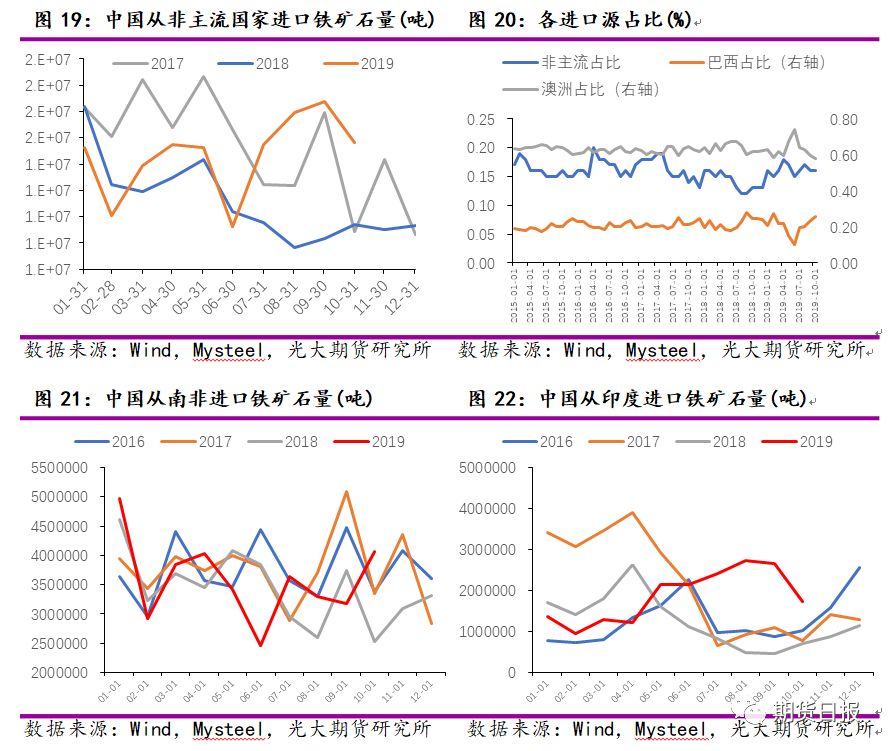

2019年1—10月,中国从非主流国家进口铁矿石累计量为1.435亿吨,同比增加12.40%。占中国进口铁矿石总量的16.33%。从国别看,主要情况如下:

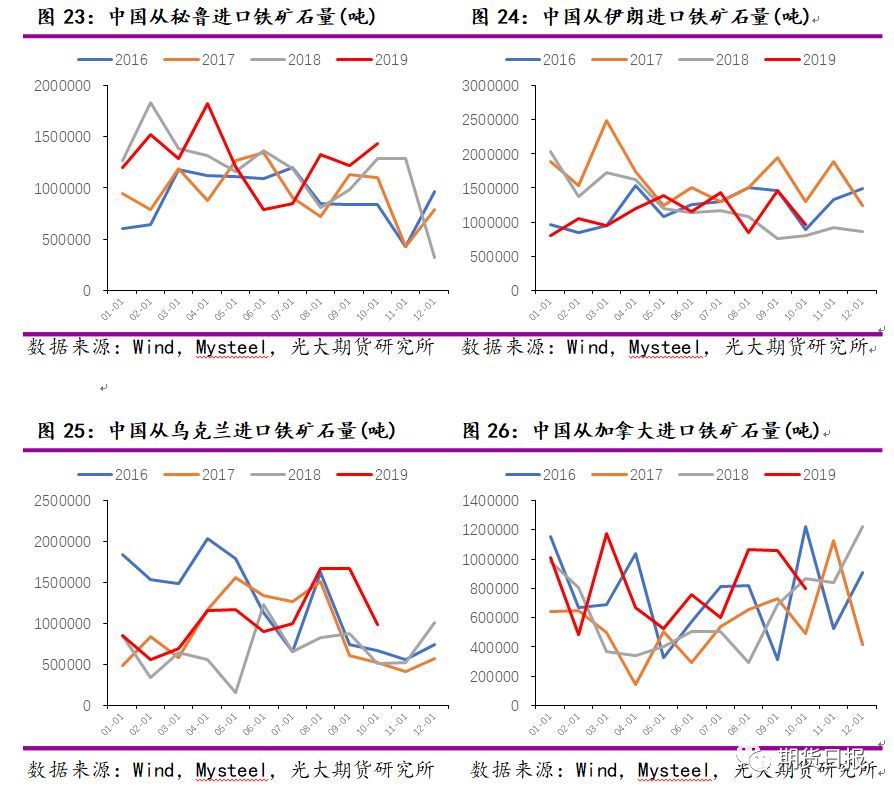

南非:1—10月,中国从南非进口铁矿石量为3579.1万吨,同比增加3.11%。在非主流国家中排名第一,预计后期进口量相对稳定。南非主要矿山为英美公司的kumba矿区等矿山,年产量约4500万吨左右,约60%出口到中国。

印度:1—10月,中国从印度进口铁矿石量为1865.4万吨,同比增加46.47%。印度的矿业公司主要有NMDC、SAIL、Vedana、Essal、OMC、Salacogolar、rungta等公司。根据矿山计划,部分矿山2019年产量会有小幅增加,但其产量大幅增加应在2020年下半年或以后。9月初,印度政府允许印度钢铁管理局(SAIL)等公司出售其自有矿山生产的四分之一铁矿石,有利于印度铁矿石对中国的出口。但是,到2020财年末(2020年3月),印度334座矿山租约到期,其中253座是铁矿石矿山,受影响的铁矿矿山年化产能约8100万吨,折合年产量6000万吨左右,占印度铁矿石总产量的30%。2020年印度铁矿石产量和出口量或出现一定变量。

秘鲁:1—10月,中国从秘鲁进口铁矿石量为1265.93万吨,同比增加0.56%。考虑到秘鲁首钢1000万吨铁矿石项目已在2019年5月达产,2020年中国从秘鲁进口铁矿石量有望小幅增加。

伊朗:1—10月,中国从伊朗进口铁矿石总量为1126.34万吨,同比减少12.92%。伊朗矿业公司主要有Golgohar、Chadormalu、伊朗中央铁矿、中东矿业发展、Mobarakeh、Khouzestan、MIDHCO等。由于伊朗国内铁矿球团市场供应处于短缺状态,自8月开始,伊朗工矿贸易部没有批准任何球团的出口。另外,伊朗拟对铁矿石出口加征25%出口税,伊朗是中国第六大铁矿石供应国,对中国的出口约占伊朗铁矿石出口的91%。伊朗政府对铁矿石出口加征税的计划将对中国从伊朗进口铁矿石量产生一定影响,预计2020年中国从伊朗进口铁矿石量或减少。

乌克兰:1—10月,中国从乌克兰进口铁矿石量为1066.86万吨,同比增加60.26%。2019年欧洲铁矿石需求疲软,乌克兰对中国铁矿石出口增加。乌克兰境内主要有metinvest、ferrexpo、ArcelorMittal和evraz在乌克兰境内矿山等矿山。2020中国从乌克兰进口的铁矿石量或持稳。

加拿大:1—10月,中国从加拿大进口铁矿石量为814.4万吨,同比增加41.51%。考虑到IOC、champion等公司在2020年内都有小幅增产计划,以及Tacora Resources的Scully矿山已在2019年复产发运,2020年中国从加拿大进口铁矿石量或小幅增加。

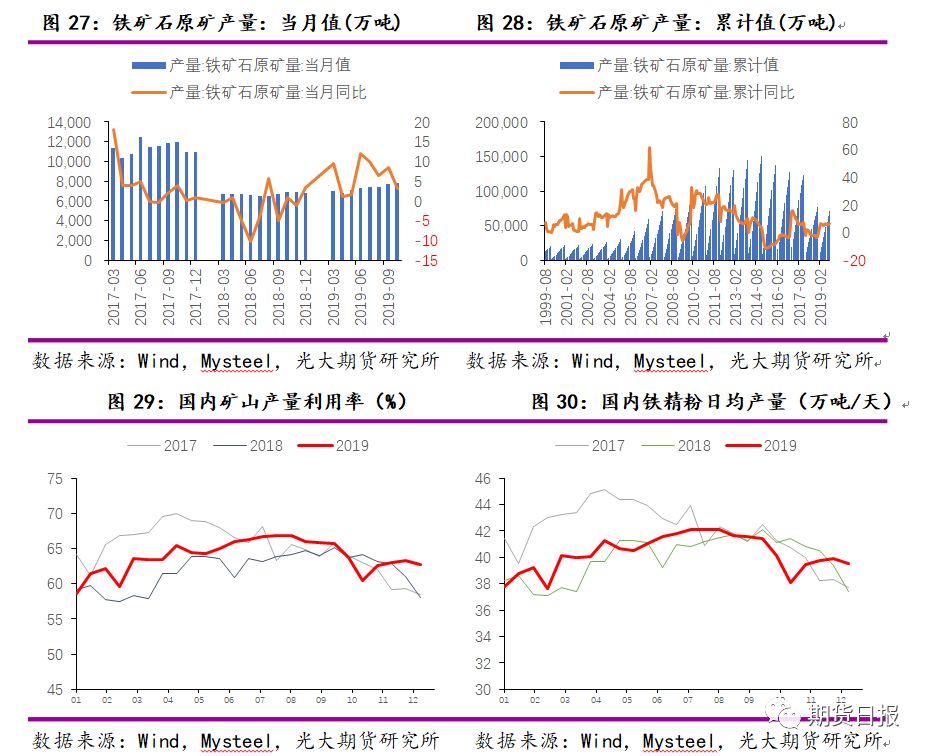

6. 内矿生产情况

2019年1—10月,中国铁矿石原矿产量为7.12亿吨,同比增加6.5%。据Mysteel统计,2019年内矿(铁精粉)产量或达到2.69亿吨,较去年大约增加2200万吨,预计2020年内矿产量增加1100万吨产量,达到2.8亿吨。

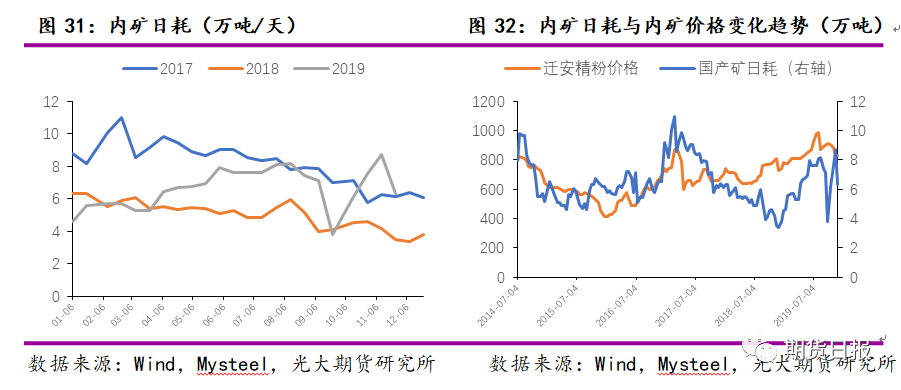

2019年内矿日耗水平呈现增加趋势,国内部分钢厂有自有矿山,在矿价较高时,内矿日耗增加,如图34所示,内矿价格与内矿日耗变化趋势有很好的一致性。

7. 供给总结

综上可知,2020年全球主要矿山产量增加量约为6900万吨。需注意的是:第一,从矿山发运和复产节奏看,一季度淡水河谷发货量约为7000万吨,处于偏低水平;且其复产的产能体现到产量可能在2020年下半年。第二,印度受矿山租约到期影响,2020年铁矿石产量存在一定不确定性,2020年印度铁矿石产量或有减量。第三,6900万吨是在矿山复产和发运理想状态下增量,实际中增量大概率会有折扣。综合分析,扣除各项减量,预计2020年国外铁矿石增量为4900万吨左右,且体现为前轻后重的形态。内矿方面,根据Mysteel分析,2020国内铁精粉产量或达到2.8亿吨,较2019年增加大约为1100万吨。综合分析,预计2020年全球铁矿石产量增量大约6000万吨左右。

铁矿石需求

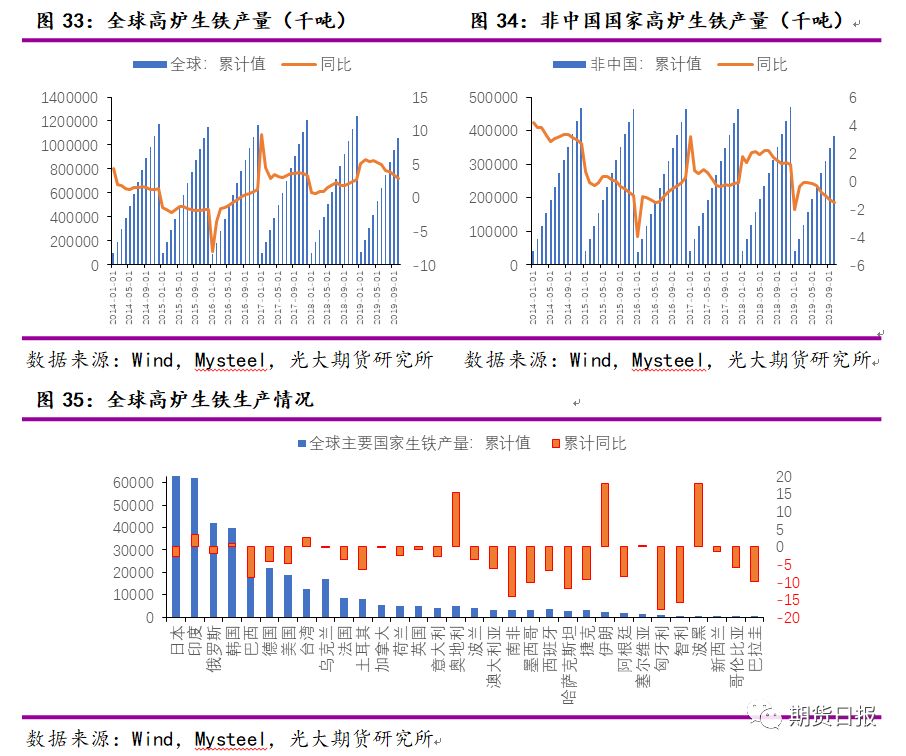

1. 全球生铁产量

2019年1—10月,全球高炉生铁产量大约10.62亿吨,同比增加2.83%,增幅较去年减缓。2019年1—10月非中国国家高炉生铁产量3.85亿吨,同比下降1.55%。

从全球范围看,发达国家高炉生铁产量呈现下降趋势。2019年1-10月,日本高炉生铁产量6308.7万吨,同比下降2.68%;俄罗斯高炉生铁产量4215.3万吨,同比下降2.0%;韩国高炉生铁产量3962.2万吨,同比增加0.9%;德国高炉生铁产量2175.3万吨,同比下降4.22%;美国高炉生铁产量2175.3万吨,同比下降4.72%。

而印度、伊朗高炉生铁产量为正增长,其中印度高炉生铁产量为6203.1万吨,同比增加3.47%;伊朗高炉生铁产量227.6万吨,同比增加17.74%。2020年,印度、伊朗等国家高炉产量延续增长势头。

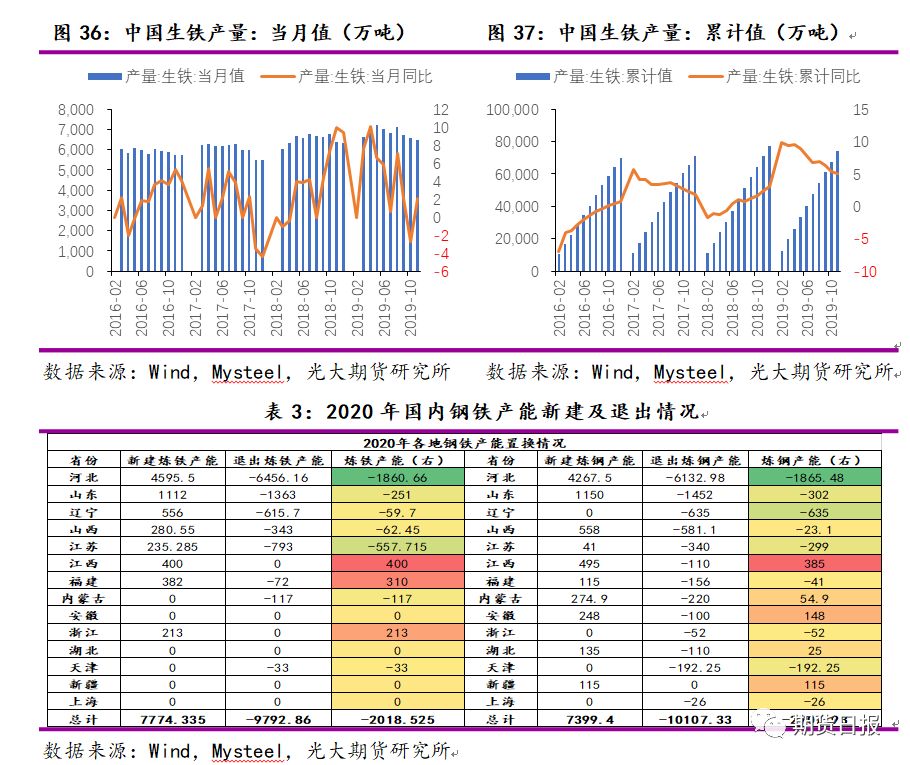

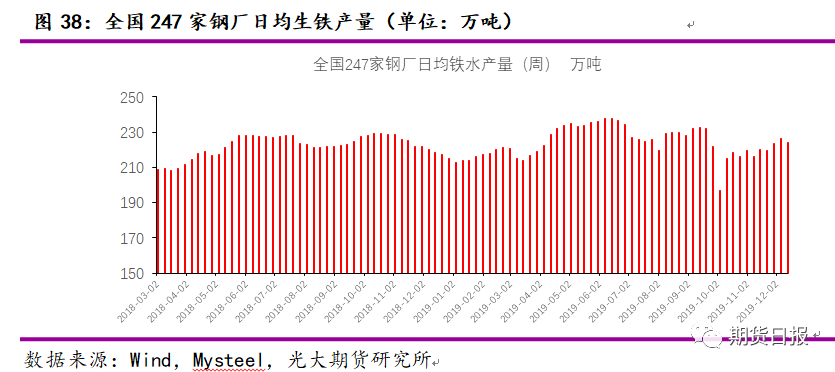

2. 中国生铁产量

2019年1—11月,中国生铁产量大约7.39亿吨,同比增加5.1%,预计全年生铁产量为8.04亿吨。

据统计,2020年全国新建炼铁产能大约为7774万吨,退出9792万吨,虽然产能置换名义上产能是减量,但考虑到高炉利用系数的增加和前期产能含有僵尸产能,但实际产量可能是增量。预计2020年中国生铁产量增加1200万吨左右。

3.需求总结

综合可知,2019年,发达经济体高炉生铁产量出现一定减量,而印度、伊朗、越南、印尼等国家有部分钢铁项目投产,其高炉生铁产量小幅增加,预计2020年国外生铁产量小幅增加。从中国钢铁产能新建和退出产能具体情况分析,预计2020年中国生铁产量增量为1200万吨。综合分析,预计2020年全球生铁增量大约2000万吨。

铁矿石库存

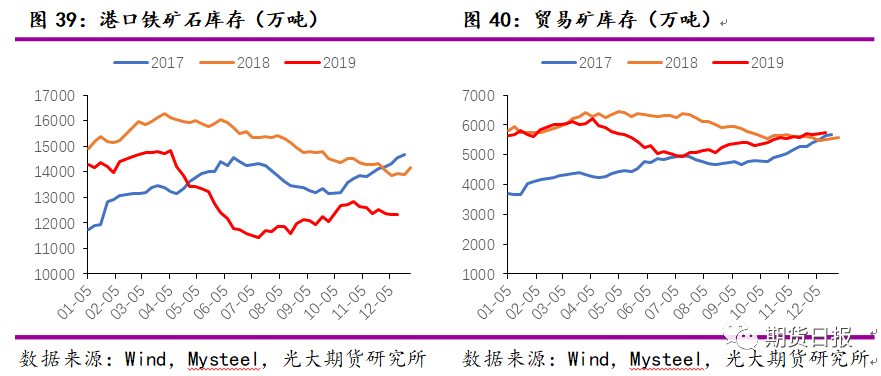

1. 港口库存

当前45港铁矿石库存量为12307万吨,较年初下降1848.9万吨;贸易矿库存量为5742万吨,较年初增加172万吨。

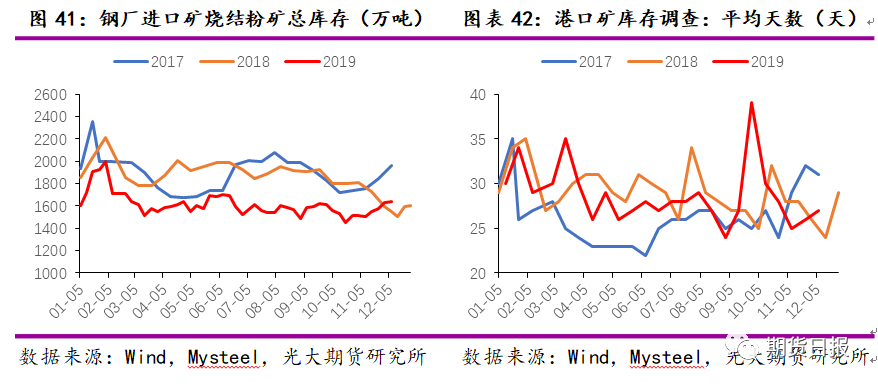

2. 钢厂库存

64家样本钢厂进口矿烧结粉矿库为1638.5万吨,较年初增加33.76万吨,从图中可以看出,2019年在铁矿石价格走高后,钢厂采用低库存策略,进口矿烧结粉矿库存处于偏低水平。

3. 库存结构

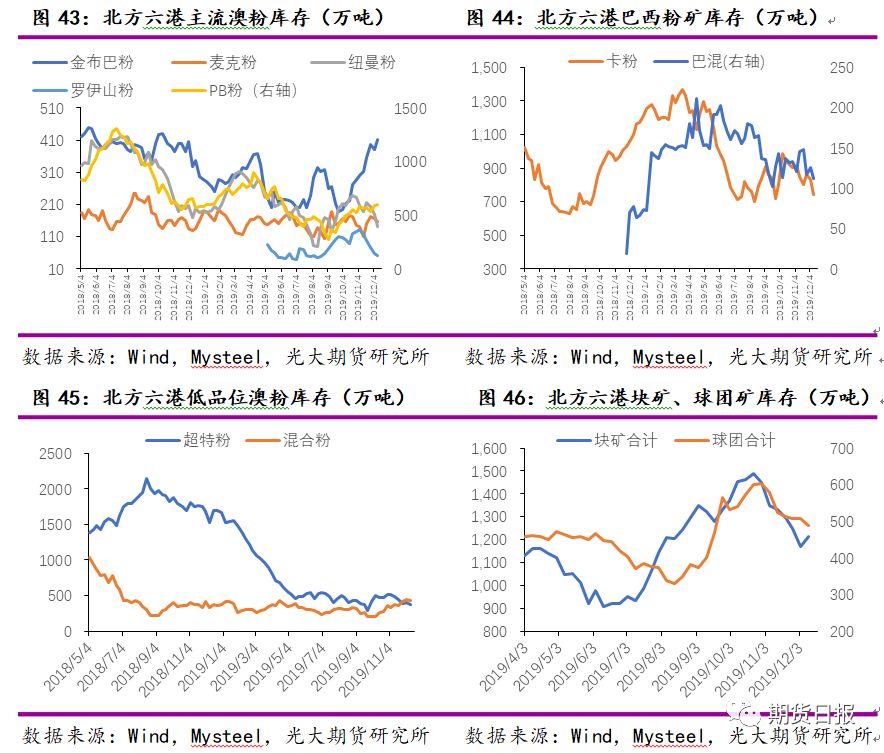

北方六港PB粉库存604万吨,较年初增加23万吨,变化幅度不大;金布巴粉库存410万吨,较年初增加124万吨,近期金布巴粉库存呈现增加趋势;纽曼粉、麦克粉、罗伊山粉库存稳中有减。

北方六港卡粉库存744万吨,较年初下降472万吨;巴混112万吨,较年初增加39万吨;但4月份后卡粉、巴混库存呈现下降趋势。北方六港超特粉库存为374万吨,较年初下降1299万吨,下降幅度较大;块矿库存1212万吨,球团488万吨。

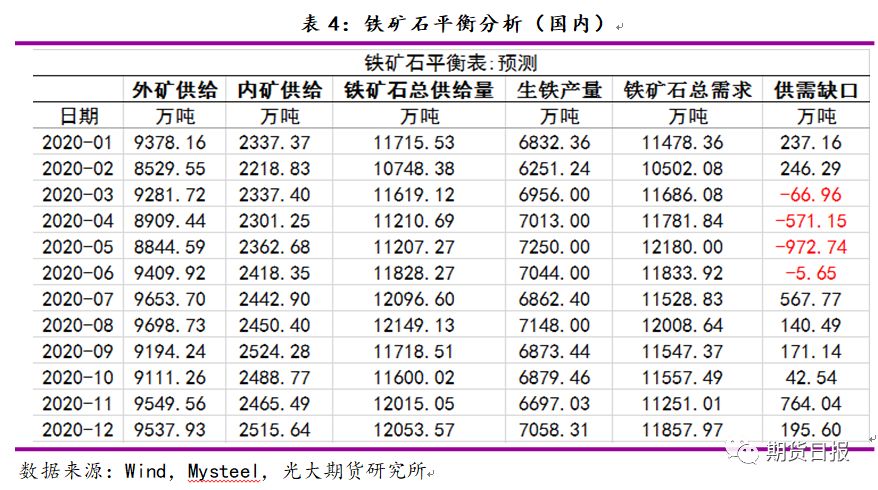

铁矿石平衡表

结合矿山发运和复产计划分析,推导铁矿石平衡表。可以看出,国内铁矿石综合库存(港口+钢厂)在2020年一季度处于累库状态,而二季度综合库存处于降库状态,且下降幅度明显,三季度和四季度重新进入累库状态。由上可知,2020年铁矿石价格高点或在二季度出现。

成本利润

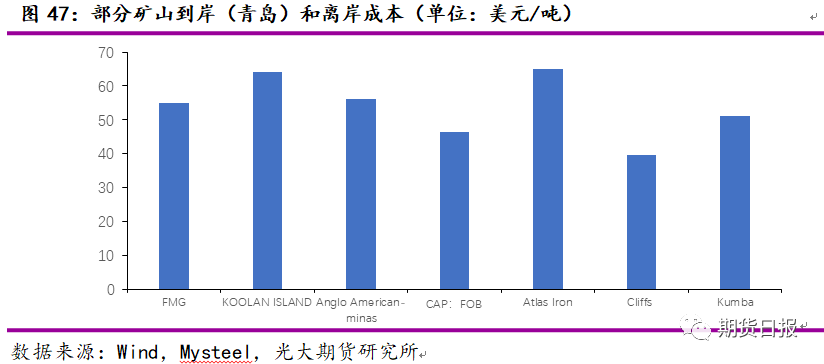

1. 矿山成本

2019年,FMG到岸成本大约55美元/吨,KOOLAN ISLAND 到岸成本大约64美元/吨,Anglo American-minas到岸成本大约56美元/吨,Atlas Iron到岸成本大约65美元/吨,Kumba到岸成本大约51美元/吨。预计2020年铁矿石供需平衡成本在65—70美元/吨之间。

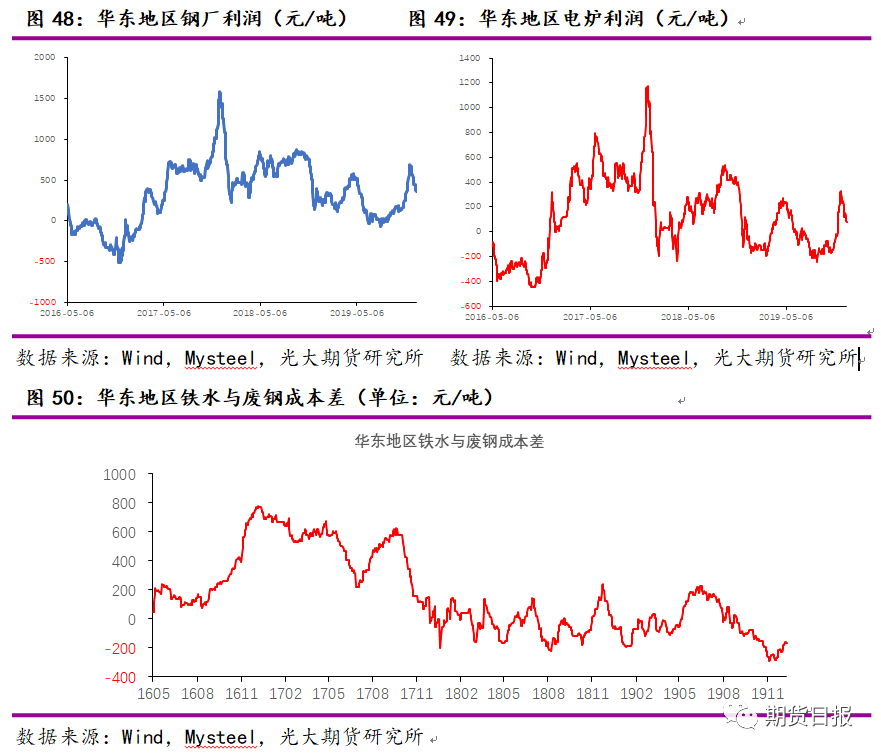

2.钢厂利润、废钢价格

2019年钢厂(长流程)利润水平低于2018年,走势呈现U型,年度均值大约为240元/吨。结合成材供需情况分析,预计2020年钢厂利润水平或小幅走低。钢厂利润水平下降后,原料中对中低品位矿使用比例将增加。

2019年电炉利润水平较差,走势类似长流程,年度均值在零值附近。另外,全年内废钢对铁水几乎没有替代优势。2020年废钢大约增加1200万吨,供需处于紧平衡状态。2020年废钢对铁矿石成本支撑因素依然存在。

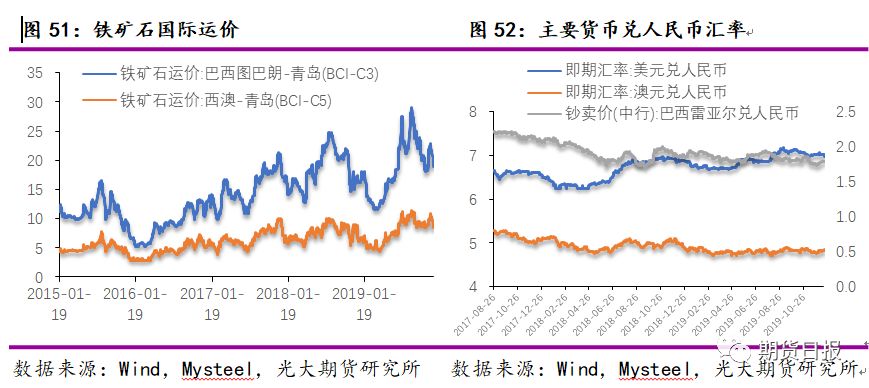

3.铁矿石国际运价、人民币汇率

铁矿石运价方面,当前巴西至青岛为18.96美元/吨,较年初增加2.27美元/吨;西澳至青岛为8.52美元/吨,较年初增加1.76美元/吨;结合原油价格走势和国际海事组织的限硫新规考虑,预计2020年铁矿石国际运价均值小幅上涨。

人民币汇率方面,当前美元兑人民币即期汇率为7.0,较年初增加0.14。

结论

2020年全球铁矿石供给增量大约6000万吨,而全球生铁增量为2000万吨左右,对应铁矿石需求增量在3500万吨左右,铁矿石供给增量大于需求增量。考虑到矿山发运节奏和复产计划,2020年上半年铁矿石供给偏紧,下半年逐步宽松。因此,铁矿石价格或前高后低,价格高点或出现在二季度,价格区间为65美元/吨至105美元/吨之间。

注:本文有删节

财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)