债务压力难解 凤祥股份能否抓住IPO “救命稻草”

不久前,山东凤祥股份有限公司 (以下简称“凤祥股份”)向港交所递交IPO上市申请。

公开资料显示,凤祥股份成立于2010年12月17日,注册资本10.45亿元。其家禽业务主要包括三个分部:鸡只养殖;屠宰加工及销售鸡肉制品、鸡苗及其他产品(包括部分非禽肉制品),现拥有22个种鸡场、三个孵化场、45个肉鸡场、8个屠宰加工厂、两个饲料加工厂及一个有机肥料。

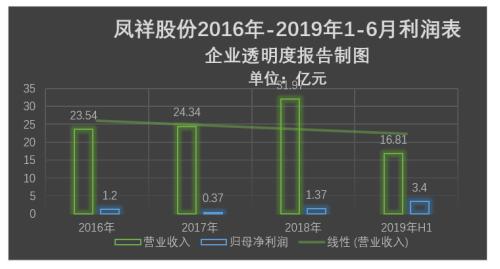

据了解, 2019年上半年凤祥股份营收迎来了破冰式增长,其中,3.4亿元的净利润更是相当于其前三年净利润之总和。作为中国第二大白羽鸡肉生产商的凤祥股份,净利润缘何出现爆发式增长?凤祥股份又为何选择此时赴港上市?《企业透明度报告》就净利润及赴港上市等相关问题致函致电凤祥股份董秘办,但公司方面一直未作回应。

净利润暴涨之谜

招股书显示,2016年~2018年及2019年上半年,凤祥股份生鸡肉制品贡献的收入分别约占总收入的62.4%、54.7%、53.8%及43.5%,深加工鸡肉制品贡献的收入分别约占总收入的26.7%、37.4%、37.0%及39.2%。

毛利率方面, 2016年、2017年,受禽流感影响、团餐减少及其它因素,凤祥股份2016年-2017年综合毛利率分别为2.9%、1.5%,普遍低于行业平均水平。2018年下半年8月非洲猪瘟开始在中国蔓延,鸡肉作为蛋白替代品,在价格和消费量上快速上升,凤祥股份2018年毛利上升至5.6%,2019年受鸡肉市场价格上涨利好,2019年上半年公司毛利率飙升至8.7%。

与此同时,2016年-2018年凤祥股份营收分别为23.54亿元、24.34亿元、31.97亿元,净利润分别为1.2亿元、0.37亿元、1.37亿元,2019年上半年,其营收达到16.81亿元,净利润为3.4亿元,超过去三年的净利润之总和。

除此之外,2019年上半年凤祥股份净利润率出现一路猛涨,由2017年的1.5%飙升至2019年上半年的20.3%,同时,根据鸡总数及净利润数据可以推算,凤祥股份每养一只鸡的大约盈利金额已由2016年的1.03元上升至2019年上半年的7.13元。

“公司的业绩增长主要是由于上半年鸡肉及鸡苗的市价上涨,同时原材料(如豆粕)的平均采购成本下降所致。”对于净利润的上升,凤祥股份在招股书中解释称。

事实上,2018年上半年凤祥股份净利润亏损2495.6万元,但在2019年上半年不仅实现扭亏为盈,还挣得了超3亿元的净利润。可见,受益于猪肉上涨带动鸡肉上涨这一市场趋势,凤祥股份2019年赚的也是“盆满钵满”。

债务负担偏重

2019年10月9日,凤祥股份向港交所递交IPO上市申请。根据招股说明书,不难发现,凤祥股份的募集资金用途除了用于扩大产能、优化销售渠道及投资外,偿还现有借款也是凤祥股份资金用途的一大“计划”。

“其实,过去三年,凤祥股份的业绩并没有2019年上半年这般亮丽,若将时间线拉至2016年,凤祥股份则正处于资不抵债的境遇。”一位长期关注凤祥股份的业内人士直言。

招股书显示,2016年~2018年及2019年上半年,凤祥股份的净利润分别为1.2亿元、0.37亿元、1.37亿元、3.4亿元,同期,凤祥股份的借款总额分别为13.39亿元、16.76亿元、14.19亿元、15.56亿元,借款总额分别为净利润的11倍、45倍、10倍、5倍。

需要指出的是,凤祥股份95%以上的借款都为短期(一年内)银行借款,可见,在过去几年凤祥股份的资金压力不小。2019年上半年,2019年凤祥股份的借款总额为15.56亿元为例,同期货币资金储备为4.39亿元,借款额为账面资金的3倍多,现金难覆短债,凤祥股份短期偿债压力加剧。

同时,招股书显示,2016年~2018年及2019年上半年凤祥股份的资本负债率分别为111%、127.9%、104.2%、90.9%,对比同行,该数据远高于行业均值。2016年- 2019年8月底,凤祥股份流动负债净额分别为6.45亿元、10.09亿元、8.66亿元、4.44亿元,主要原因系公司的巨额借款所致。

“凤祥股份能否成功上市目前有待观察。一方面,虽然2019年上半年公司经营业绩出现大幅增长,营收靓丽,但这也从侧面反映出,其近几年的业绩并未保持稳健,且持续性增长。前几年因禽流感及其他市场因素等影响,凤祥股份的净利润一直‘大起大落’,这导致公司在入不敷出的情况下,债务总额不断增加。2019年虽然凤祥股份净利润迎来破冰式增长,但这一增长,长期来看,仍难改变公司高负债这一困境,因此,选择在业绩靓丽时IPO对于凤祥股份而言,是公司长远发展而不得已为之的选择”。 广州某大型机构食品产业券商分析师对《企业透明度报告》表示。

据悉,凤祥股份拟将IPO募集资金用于投资白羽鸡肉的饲养及生产能力扩张,通过为带有笼养系统的鸡肉场、屠宰加工厂、种鸡场、孵化场、饲料加工厂和有机肥料厂采购所需设备的方式实现产能扩充。在完成上述产能扩充后,公司预期生产设施的年设计产能将可提升约63.6%;剩余资金将用于偿还现有的借款、通过定向销售及营销活动、投资于增强公司的研发能力以及将用于家禽业方面的战略投资、合资企业及收购机会。

财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)