中梁控股1月销售下滑近3成 三四线土储占比近8成

财经上市公司研究院 大眼楼管/肖恩

财经讯 近日各上市房企陆续公布2020年1月销售成绩,整体来看,1月本来就是房地产行业的传统销售淡季,新型冠状病毒疫情更是重创了房企销售。根据公告及克而瑞数据整理显示,2020年1月TOP100房企全口径销售额较去年同期下降12.7%,即使是头部房企也未能例外,34家去年处于千亿规模之列的房企中有25家合同销售金额同比下滑,下滑幅度超20%的有12家。

克尔瑞数据显示,中梁控股1月份销售额一反前几年高歌猛进的速度,同比下滑达到29.72%,这或和公司土储项目主要集中在三四线城市有关。在三四线城市杠杆率依然较高、今年返乡置业潮再度不及预期的情况下,中梁控股的销售回款以及现金流或将面临考验,这也将影响公司本已高企的融资成本。

1月销售下滑近3成

中梁控股作为最后一家上市的TOP20房企,近几年的销售额依然保持较快增速,2019年全年实现全口径销售1525亿元,较2018年的1288.7亿元同比增长18.3%。作为年销售额超1500亿元的头部房企,今年1月份仅实现74亿元的销售成绩,同比下降29.73%。

事实上,中梁控股的销售疲软在去年12月就已有所表现。每年的12月作为众多房企年底完成销售业绩的关键月份,不少房企的销售成绩是喜人的,而中梁控股去年十二月销售额为220亿元,较2018年12月基本持平,但销售均价为9100元/平方米,较此前11月份的10700元/平米和全年的10300元/平米折价15%、11.65%。

尽管中梁控股在2019年完成了全年的销售目标,但从今年1月份的销售成绩来看,中梁似乎并未有在去年末故意“不发力”的情况。今年一月销售成绩在去年同比下滑的基础上再次下滑,或许和三四线城市返乡置业潮接连“失约”有关。

三四线土储或面临考验

2019年中报数据显示,中梁控股的权益土储面积达到4200万平方米,其中三四线占比分别为64.1%、17.7%,合计达到81.8%。自然地,公司去年上半年的销售额也多来自于三四线城市,分别为377亿元、90亿元,合计占比达到73.3%。

前几年,棚改货币化极大地刺激了三四线城市的购房需求,带动了一二线房价的走高,并最终促成上一轮房地产大牛市,在这轮可以说是由三四线城市带出来的牛市中,走出来的不仅只有中梁控股、碧桂园、中国恒大、新城控股也都是受益者。但棚改货币化突然熄火,杠杆已不再低的三四线城市的购房需求或将面临巨大的挑战,连续两年返乡置业潮失约更是佐证了这一趋势。中梁约8成三四线土储在上一轮节奏是精准踩点,在下一轮行业调整的“白银时代”或将变成“烫手山芋”。

自公司上市以来公布的近半年[A1]的销售单价分别为9800、10900、10800、10700、9100、10200元/平米,尽管今年1月有所回升,但仍难掩三四线房价疲弱的走势。相比之下,Wind数据显示,百城住宅价格指数中,三线城市的价格尽管增速有所下降,但依然维持着同比为正。

当前,中梁控股的盈利能力较为一般,2019上半年销售毛利率为24.49%,净利润率仅为9.23%,若三四线城市房价持续疲软、周转减缓,将对公司的盈利和现金流造成较大影响。

现金流影响融资成本

在上市前,中梁控股的杠杆率一直高企,这也使得其融资成本一直处在较高水平。数据显示,2015年、2016年及2017年中梁净负债率分别为1335%、1790.2%、339.5%。而2018年中梁的总权益为67.54亿元,较去年末增长了186.92%,总权益骤增降低了净负债率,2019年为43.5%,但并未实质降低公司的融资成本,公司的资产负债率仍高达95.25%。

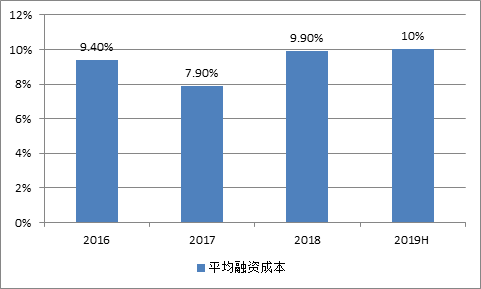

2019中报显示,中梁控股的穆迪评级为B1,与同样融资成本高企的佳兆业评级相同,近几年公司的平均融资成本均不低,2019年更是升至10%。在行业融资面趋紧的大环境下,龙头房企的融资更受青睐,中梁控股的短期债务占比为50.23%,一年到期的债务占比相对较大,尽管账面资金足够覆盖短期债务,但是有129.6亿元为受限制现金,16.96亿元为已抵押存款,真正能用的现金及现金等价物只有100.64亿元,而一年内要支付的计息银行及其他借款达到144.67亿元。

中梁控股近几年快速突进是的公司现金流状况堪忧。经营现金流是融资回款之外的另一大资金来源,2016年来,中梁的经营现金流多数为大幅超越净利润地流出的状态,而筹资现金流为流入的状态。

现金流表现不佳,债务结构不尽合理,短期偿债压力不小,资产负债率高企,土储主要集中在三四线城市,这些因素共同决定了中梁控股的融资成本。2020年的销售回款的好坏是上述问题以及融资成本走向的关键决定因素,而1月不理想的销售数据则开了个不好的头。

财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)