史上最大泡沫已经失控 美联储选择“割肉”还是

这场史上最大泡沫已经失控,美联储选择“割肉”还是静候?

无论美联储怎么做,泡沫始终会破裂。

现在,美联储是时候对自己制造的巨大泡沫承担责任了。

昨日的报道提到,美国银行首席信息官迈克尔•哈特尼特在评论股票过度通胀的现象时表示,长久以来的低利率使风险资产的崩溃成为必然,自QE1启动以来,美国股市上涨了269%。

另外,由亚马逊、奈飞、谷歌、推特、EBAY、脸书组成的“电子商务(e-Commerce)”泡沫从2009年金融危机时的低点上涨超过1000%,现在它已经成为有史以来最大的资产泡沫。

这场巨大泡沫的背后可能有无数推手,美联储却成为了公认的罪魁祸首。许多分析师和经济学家,甚至将美联储的放水行为当作导致股市估值大幅飙升、市场过度投机的首要因素。

12年前那场全球金融危机,是次级抵押贷款和其他债务泡沫破裂的必然结果。泡沫破裂引发了市场恐慌,投资者撤出了股票、房地产、垃圾债券等高风险投机性押注,数万亿美元资金瞬间流出。

12年后,美联储似乎在重蹈覆辙。美联储鼓励投资者的行为,助长了美国企业信贷市场的泡沫。于是,三大股指屡创新高,与此同时债务规模再次膨胀,由债务推动的投机热潮未曾熄灭。然而,实际抵押品的增长速度却与债务增长速度严重不匹配。

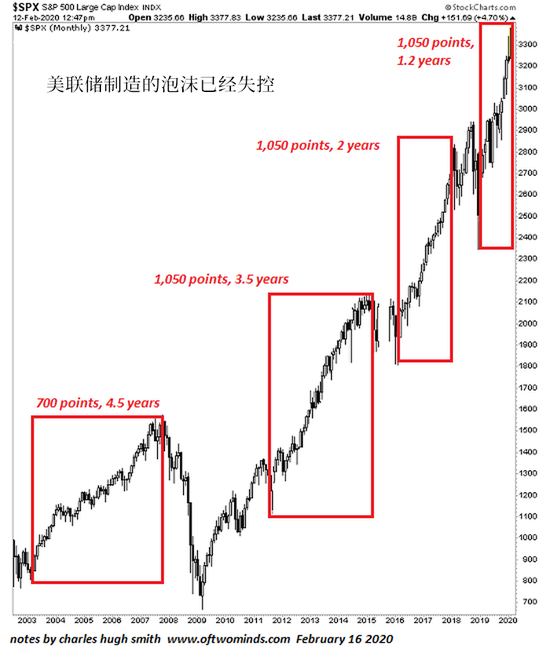

从下图我们可以更清晰地看懂近17年来美联储的救市进程,红色框表示美联储实行QE或相关扩表措施的时间范围(姑且将自去年开始的回购行动视为QE4)。可以看到,美联储四次QE的时间已经逐次缩短;与此同时,股市的复原力也越来越“出色”:

在2003-2007年中,标普500指数从的前一次泡沫破裂后需要4.5年才得以恢复700点;在下一轮危机爆发后,在美联储宣布救市后,4.5个月内标普已上涨700点。而如今,市场对股市动辄百点的行情已经见惯不怪,毫不夸张地说,标普上涨700点,可能只需要4.5天。

庆幸的是,美联储似乎已经意识到“过了火”,在1月决议上,美联储宣布将在上半年调整回购操作规模,最终放缓购债速度。纽约联储上周四公布回购操作安排,表示将从周五开始,削减隔夜回购操作的规模,继续收缩流动性注入规模。

而从美联储的资产负债表也可以看见,其资产规模已经长达八周基本没有变动。

2019年12月25日——4.165万亿美元

2020年1月1日——4.173万亿美元

2020年1月8日——4.149万亿美元

2020年1月15日——4.175万亿美元

2020年1月22日——4.145万亿美元

2020年1月29日——4.151万亿美元

2020年2月5日——4.166万亿美元

2020年2月12日——4.182万亿美元

问题是,泡沫依然存在,要破裂的始终会破裂,历史上从未出现过泡沫膨胀到一定程度后,可以一直停留数月或数年。

美联储面前有两个选择,要么现在就减少放水,令25%到30%的投机超额收益缓慢蒸发,并承担市场下跌的后果;要么放任不管,直至踩踏事件发生,市场陷入崩盘。(文章略有删减)

来源:金十数据

财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)