如何理解央行“货币信贷座谈会”?

作者:陈曦,太平洋证券固收首席分析师

2021年8月23日,人民银行召开金融机构货币信贷形势分析座谈会。

我们的解读如下:

第一,此次会议是近年来的第三次“货币信贷形势分析座谈会”,前两次分别是2018年11月、2019年11月。从会议公报格式可以发现这三次会议是同一序列,需要注意,2020年没有召开此类会议。

从开会时间看,该会议是不定时的,表现出“相机抉择”的意味,即在需要时开,而不是固定时间开,不需要也可以不开。

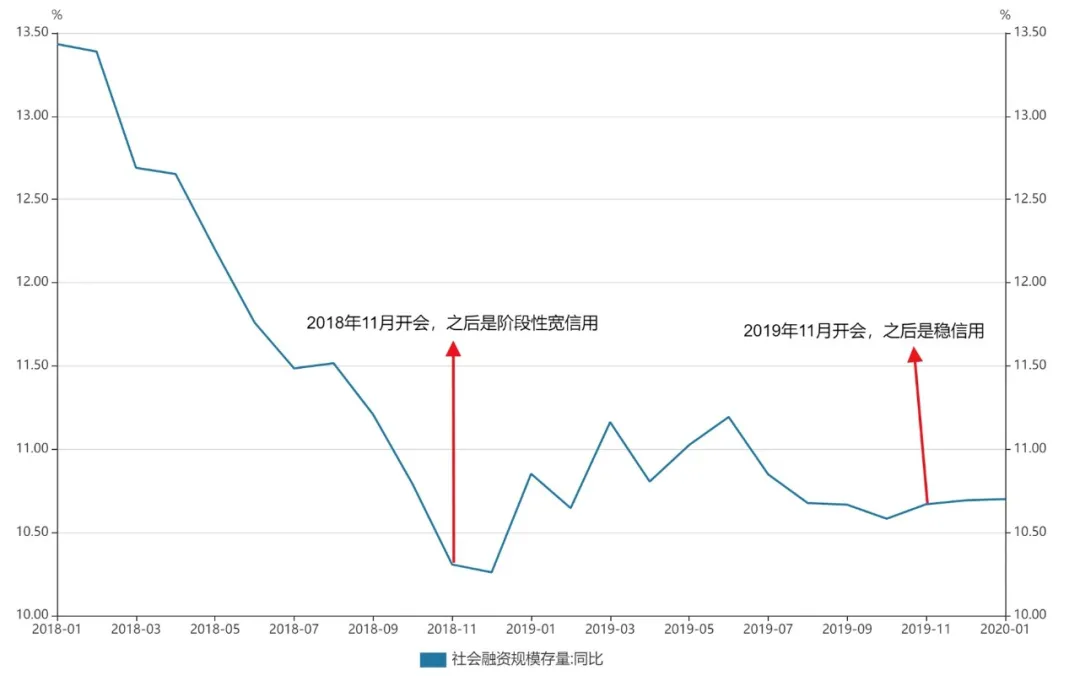

第二,2018年11月、2019年11月召开之前,都是社融存量增速的持续下行(紧信用)。

从这个角度也可以理解,为何2020年没有开,因为2020年疫情开始已经是持续的宽信用,不需要开这个会。

第三,“货币信贷形势分析座谈会”标志着“紧信用”的结束。2018年11月、2019年11月两次会议召开之后,社融存量增速都结束之前的持续下行。

图1 2018、2019年两次会议均标志着“紧信用”结束

第四,“货币信贷形势分析座谈会”并不标志进入“宽信用”,而可以是“稳信用”。2018年11月会议之后确实进入阶段性宽信用,然而2019年11月会议之后则只是“稳信用”,社融存量增速只是企稳,而没有明显上行。

两次会议的一个差别在于,2019年11月会议中强调“保持广义货币M2和社会融资规模增速与国内生产总值名义增速基本匹配”,而2018年11月时还没有这个提法。

第五,我们认为,2021年8月召开此会议,表明当前社融存量增速已经下降至合意水平,即“紧信用”阶段结束;之后大概率是“稳信用”,而不是“宽信用”。

我们的依据是,2021年会议与2019年相同,强调“保持货币供应量和社会融资规模增速同名义经济增速基本匹配”,其中名义经济增速按照孙国峰的解释,是潜在的名义经济增速,即6%GDP+3%通胀=9%,目前M2增速低于9%,然而目前社融存量增速在10.7%,并不算低,甚至有些偏高,只能说勉强属于“基本匹配”的范畴。

第六,“社会融资规模增速同名义经济增速基本匹配”的内在逻辑是,控制实体经济杠杆率保持不变。杠杆率=负债/GDP,无论分子、分母初始值多少,只要分子分母增速相同,则杠杆率不变。

“稳杠杆”变为“加杠杆”并不现实,因此我们认为,这个约束条件难以出现放松,也就难以看到“宽信用”(社融存量增速的明显上升)。

第七,社融存量增速与股市有密切联系,社融存量增速触底,为股市反弹提供了条件。2018年11月、2019年11月两次“货币信贷形势分析座谈会”之后,股市均出现上涨,这可能不是巧合。

当前股市反映的是过度悲观的经济预期和政策预期,其中政策预期又是关键。我们认为“7.30”政治局会议标志着政策阶段性微调,政策组合由“紧财政+紧信用+控地产+共同富裕+碳中和”变为“稳财政+稳信用+控地产+共同富裕+碳中和(?)”,经济失速风险基本消失,这意味着股市存在反弹可能。

第八,对于A股行情,我们的定性是估值和情绪修复,类似2014年下半年的“估值重估”。

这种行情并不依赖经济上行(事实上我们并不看好未来半年经济),A股反弹只需要以下三个条件:“经济没有失速风险+政策边际重视稳增长+货币相对宽松”。

经济没有失速风险:经济下行可以,只要不失速、不出现危机就行。股市很大程度上是信心问题,而不是看GDP增速高还是低。美国经济增速比中国低得多,但股市比中国好得多。

政策边际重视稳增长:7.30之前的政策组合对短期GDP不利,而7.30开始出现边际变化。全力稳增长对股市反而不利,股市最好的环境不是过热,过热反而会导致通胀、政策收紧。政策边际重视稳增长实际对股市就已经很好。

货币相对宽松:从今年利率看,十年国债收益率趋势性下行,信用债收益率更是大幅下行,这为估值重估提供了必要条件。

第九,我们认为,A股全面“估值重估”的条件已经具备,看好未来半年股市表现。重点推荐以下三个板块:

(1)绝对超跌的低估值蓝筹股,估值已经跌到历史绝对低估值,反弹空间很大;

(2)相对超跌的抱团白马股,尽管从历史绝对估值看仍然偏高,但回到历史低估值区间的可能性并不大,“核心资产”的理念已经深入人心,价值股已经可以越跌越买;

(3)高景气度的成长股,光伏、半导体、新能源,这些行业的景气度没有问题,按照成长性逻辑仍可继续演绎。

第十,债券市场仍然维持乐观,继续推荐2.80-2.85%保持标配,同时收益率越上越买的策略。

近期债券市场对“宽信用”、“宽财政”担忧较大,同时资金面并未像市场想象的那么稳定,导致债市陷入僵局。

我们认为,今年我们只能看到“稳财政+稳信用”,因为财政、信用均存在明显约束。

财政的约束:中央财政要更持续,地方受到隐性债务、项目收益性约束。

信用的约束:通胀的约束(央行二季度专栏一:基础货币不会导致通胀,信用和财政扩张会导致通胀)、杠杆的约束(社融增速与名义经济增速相匹配)。

对债市而言,历史上炒作“宽信用”、“宽财政”往往提供上车机会,例如2015年、2016年两次炒作地方债务置换、2018年三季度炒作地方债发行等。

主要逻辑是:

1、“宽信用”、“宽财政”没那么容易实现,更没那么容易带动经济增长。我们看2015、2016年地方债政府债务置换、2018年三季度地方债冲击之后,经济怎么样了?还是下行。

2、“宽信用”、“宽财政”的目的是“稳增长”,“稳增长”更需要“宽货币”。我们回顾2015、2016、2018年,宽货币是不变的主线,我们还没见过稳增长时“紧货币”。

3、对债券市场而言,“宽货币”才是直接逻辑。信用政策、财政政策对债市的影响路径都是比较复杂和间接的,甚至每一次的结果都不一样,差异就是在于利率政策。只要利率政策不紧,那么对债市就只有冲击,而不会改变趋势。

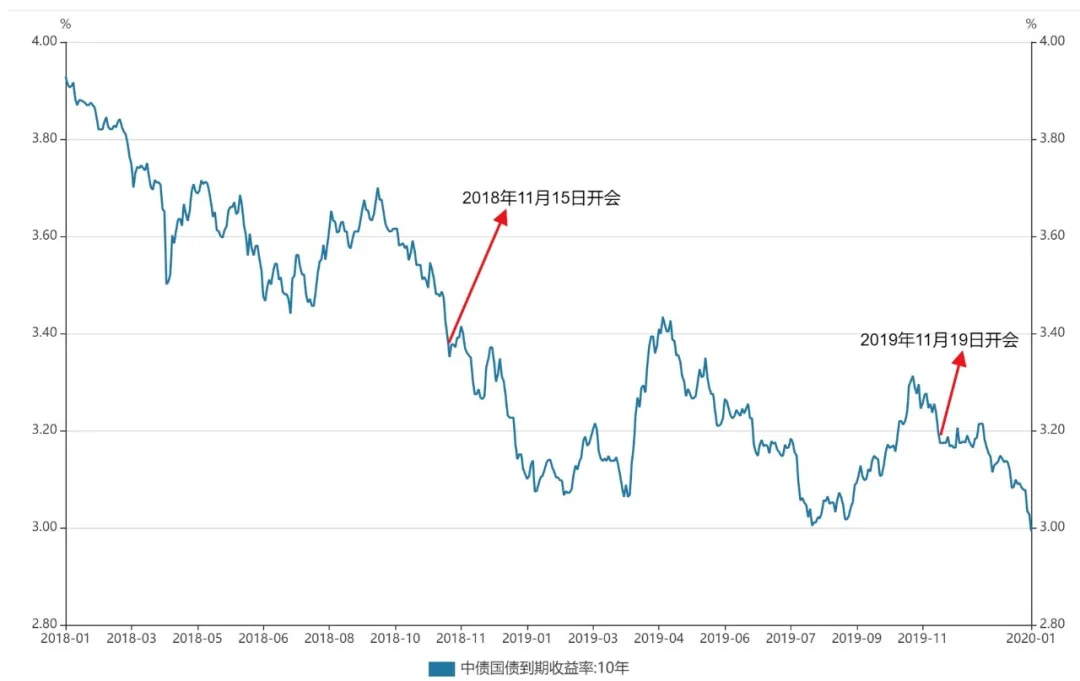

从历史上前两次“货币信贷形势分析座谈会”来看,之后均出现收益率明显下行,而不是上行。主要原因也是在于,市场并不一定会炒作“宽信用”,反而是可能会炒作“宽货币”。

图2 两次会议之后,债券收益率均为下行

对于债市而言,“紧信用+紧财政”组合确实已经结束,但并不意味着债券牛市结束,因为我们看不到“紧货币”的可能性,反而有加码“宽货币”的可能性。

站在当前时点,我们无法否认炒作“宽信用”、“宽财政”的可能性,但也无法断言一定会炒作“宽信用”、“宽财政”(太多投资者期待8-9月收益率上行,这导致能否上行又存疑);同时也无法断言不会重复2018年11月、2019年11月两次开会之后,收益率均明显下行。

对于这种不确定性,我们能做的只能是应对,而不是预判。

我们的建议是:

(1)十年国债在2.80-2.85%时至少保持标配,这只是收益率下行的合理中枢水平。对于生息资产,等待是有机会成本的,且收益率下行周期勿轻言底部。

(2)如果:债券市场出现炒作“宽信用”、“宽财政”导致的收益率上行,那么:应积极把握调整买入机会。